L’or étincelle dans un contexte d’inflation persistante et d’incertitude entourant les taux

11 mars 2024Les prix du métal jaune ont progressé de plus de 14 % depuis la fin de l’année dernière, ce qui a ravivé l’intérêt du marché pour le précieux métal. Les gains récents sont alimentés par l’attente que la Réserve fédérale américaine (la Fed) se rapproche de la réduction de son taux du financement à un jour, ce qui a entraîné la faiblesse de l’indice du dollar américain à la fin de 2023.

Au cours des derniers mois, les préoccupations inflationnistes se sont accentuées, les récentes données sur l’IPC aux États-Unis ayant légèrement dépassé les attentes. Même si les prix à la consommation continuent de progresser dans la bonne direction, la hausse des coûts d’expédition devient préoccupante parce que les cargos doivent éviter le canal de Suez. Les coûts d’expédition ont bondi de 150 %, ce qui pourrait ajouter 0,5 point de pourcentage à l’inflation de base 1, et raviver les inquiétudes quant à la possibilité que l’IPC accélère de nouveau.

Ces développements ont créé un environnement favorable à l’or, étant donné que le lingot tend à être utilisé comme couverture polyvalente pour les portefeuilles.

BMO Gestion mondiale d’actifs a lancé un FNB aurifère qui est adossé sur des lingots réels. Le FNB stocke des barres physiques de 400 onces, sécurisées dans une chambre forte locale gérée par BMO. Investir dans le nouveau FNB BMO aurifère est avantageux pour les investisseurs, car il est coté à la Bourse de Toronto (TSX) et se négocie comme n’importe quelle action ou FNB. De plus, comme les positions en titres sous-jacents sont détenues par des professionnels, les investisseurs n’ont pas à se soucier seuls de la protection. Les FNB BMO aurifères sont offerts à des frais de gestion rentables de 0,20 %.

FNB BMO lingots d’or

Avantages

- Dans un contexte d’intensification des préoccupations inflationnistes et d’incertitude entourant les taux d’intérêt, l’or pourrait être utilisé comme couverture défensive.

- Les risques macroéconomiques et ceux liés à la faiblesse du dollar américain ont progressé au cours des dernières années et pourraient rester élevés.

- L’or offre une diversification efficace par rapport aux actions et aux obligations, qui ont connu une hausse notable de leur corrélation.

Pourquoi l’or pourrait continuer de briller

L’or est souvent utilisé pour couvrir trois grands risques : les risques macroéconomiques/géopolitiques et ceux liés à l’inflation, ainsi que contre la faiblesse du dollar américain et des monnaies fiduciaires. Tous ces risques ont augmenté au cours des dernières années; il est tout à fait possible et peut-être probable qu’ils restent élevés, ce qui stimulera la demande.

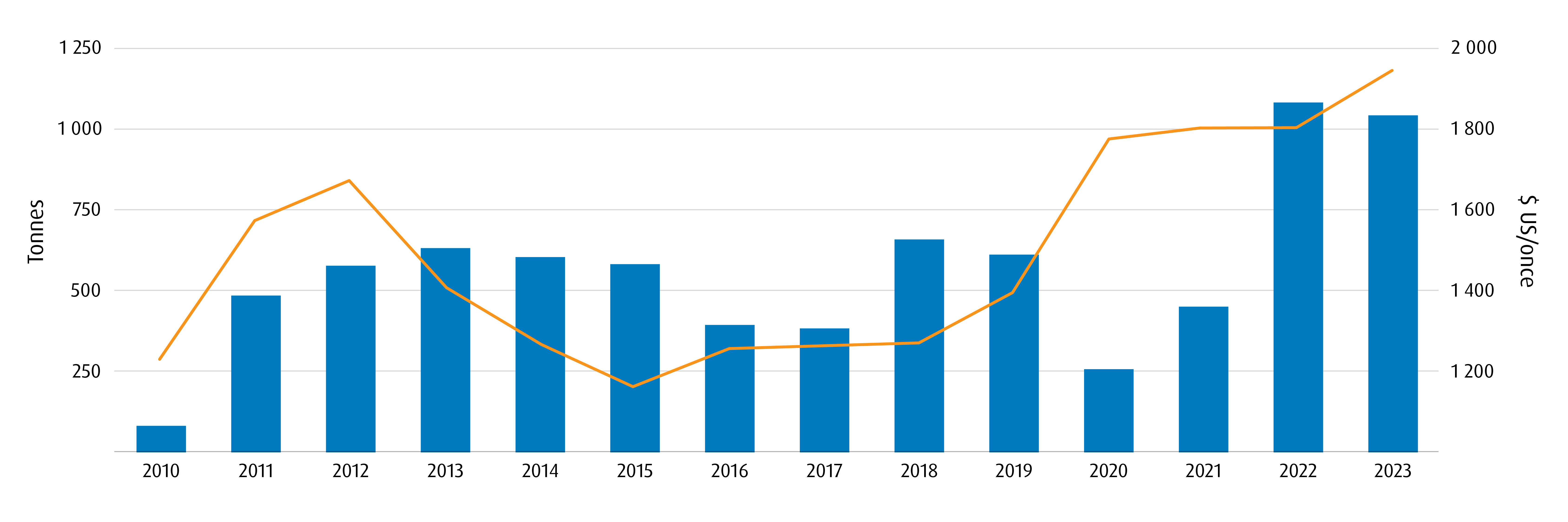

Statistiques annuelles sur l’offre et la demande : De 2010 à 2023

Au cours des prochaines années, nous nous attendons à ce que les tendances suivantes soutiennent l’or :

1) Demande des banques centrales :

- Les banques centrales ont accru leurs réserves d’or ces dernières années. Les inquiétudes entourant l’inflation ont incité de nombreuses grandes banques centrales à diversifier leurs placements au-delà des monnaies fiduciaires. Les lingots d’or stockés sont utilisés pour préserver le patrimoine en cas de dévaluation des devises.

- En 2023, la Chine, la Norvège et Singapour ont ajouté à elles seules plus de 430 tonnes de réserves3.

- Selon les données du World Gold Council, les banques centrales ont considérablement augmenté leurs achats d’or au cours des trois dernières années3.

2) Hausse des probabilités de « dédollarisation » :

- À l’heure actuelle, la « dédollarisation », ou l’abandon du dollar américain comme monnaie de réserve mondiale, ne reste qu’une menace. En réalité, l’infrastructure monétaire mondiale reposant sur le dollar américain, la transition complète prendra probablement des décennies.

- Cependant, les pourparlers croissants, principalement entre les pays du BRICS (Brésil, Russie, Inde, Chine et Afrique du Sud) à propos de la création potentielle d’une monnaie unifiée adossée à l’or, ont amplifié les pressions en matière de dédollarisation. Cette année, un certain nombre de nouveaux pays s’ajoutent aux BRICS, notamment des acteurs notables comme l’Arabie saoudite et les Émirats arabes unis (EAU).

- Un certain nombre de pays explorent également la possibilité d’utiliser des monnaies locales pour le règlement des opérations et pour s’éloigner du dollar américain. Les autres devises peuvent manquer de liquidité, mais cela accroît l’incertitude, qui est à l’origine des prix des actifs.

3) Besoin croissant d’actifs non traditionnels :

- Le portefeuille 60/40 (60 % d’actions et 40 % d’obligations) est depuis longtemps reconnu comme étant le modèle pour un portefeuille équilibré. Cependant, en 2022, le resserrement énergique des politiques monétaires des banques centrales a éliminé la liquidité du système, ce qui a entraîné une hausse notable de la corrélation entre les obligations et les actions. Dans la foulée des ventes massives dans les deux catégories d’actif, les investisseurs cherchent à diversifier leurs placements au moyen d’actifs non traditionnels.

- L’or a tendance à être largement reconnu comme l’un des actifs de base de l’univers des actifs non traditionnels, en raison de sa faible corrélation avec les placements traditionnels, preuve de ses propriétés de diversification. Comme le démontre notre livre blanc, cela rend l’or idéal, car même une petite pondération pourrait améliorer l’efficacité de l’e ensemble d’un portefeuille.

1 « Jump in Shipping Costs Intensifies Last Mile Inflation Challenges », Fitch Ratings, 26 février 2024.

2 La variation des taux de change pourrait aussi réduire la valeur de votre placement.

3 « Full Year 2023 Gold Demand Trends », World Gold Council, 31 janvier 2024.

Réservé aux conseillers.

Les placements dans des fonds négociés en bourse peuvent comporter des frais de courtage, des frais de gestion et d’autres frais. Veuillez lire les Aperçus des FNB ou les prospectus des FNB BMO avant d’investir. Les fonds négociés en bourse ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé n’est pas indicatif de leur rendement futur.

Pour connaître les risques liés à un placement dans les FNB BMO, veuillez consulter les risques spécifiques énoncés dans le prospectus du FNB BMO. Les FNB BMO s’échangent comme des actions, ils peuvent se négocier à escompte à leur valeur liquidative et leur valeur marchande fluctue, ce qui peut augmenter le risque de perte. Les distributions ne sont pas garanties et sont susceptibles d’être changées ou éliminées.

Les FNB BMO sont gérés par BMO Gestion d’actifs inc., qui est une société gestionnaire de fonds d’investissement et de portefeuille et une entité juridique distincte de la Banque de Montréal.

La communication est fournie à titre informatif seulement. L’information qui s’y trouve ne constitue pas une source de conseils fiscaux, juridiques ou de placement et ne doit pas être considérée comme telle. Les placements particuliers ou les stratégies de négociation doivent être évalués en fonction de la situation de l’investisseur. Il est préférable, en toute circonstance, d’obtenir l’avis de professionnels.

Les opinions exprimées par le gestionnaire de portefeuille représentent son évaluation des marchés au moment de la publication. Ces opinions peuvent changer sans préavis, à tout moment. Les renseignements fournis dans le présent document ne constituent pas une sollicitation ni une offre relative à l’achat ou à la vente de titres, et ils ne doivent pas non plus être considérés comme des conseils de placement. Le rendement passé n’est pas garant des résultats futurs. Cette communication est fournie à titre informatif seulement.

BMO Gestion mondiale d’actifs est une marque de commerce sous laquelle BMO Gestion d’actifs inc. et BMO Investissements inc. exercent leurs activités.

MC/MD Marque de commerce/marque de commerce déposée de la Banque de Montréal, utilisée sous licence.