Profitez des avantages d’une stratégie de diversification mondiale au moyen du FNB BMO toutes actions (Symbole : ZEQT)

31 août 2025La diversification demeure l’un des outils de construction de portefeuille les plus puissants à la disposition des investisseurs. Ce principe a été mis de l’avant pour la première fois par Harry Markowitz dans les années 1950. On lui doit l’expression célèbre suivante : « La diversification est le seul repas gratuit en matière de placement1 ».

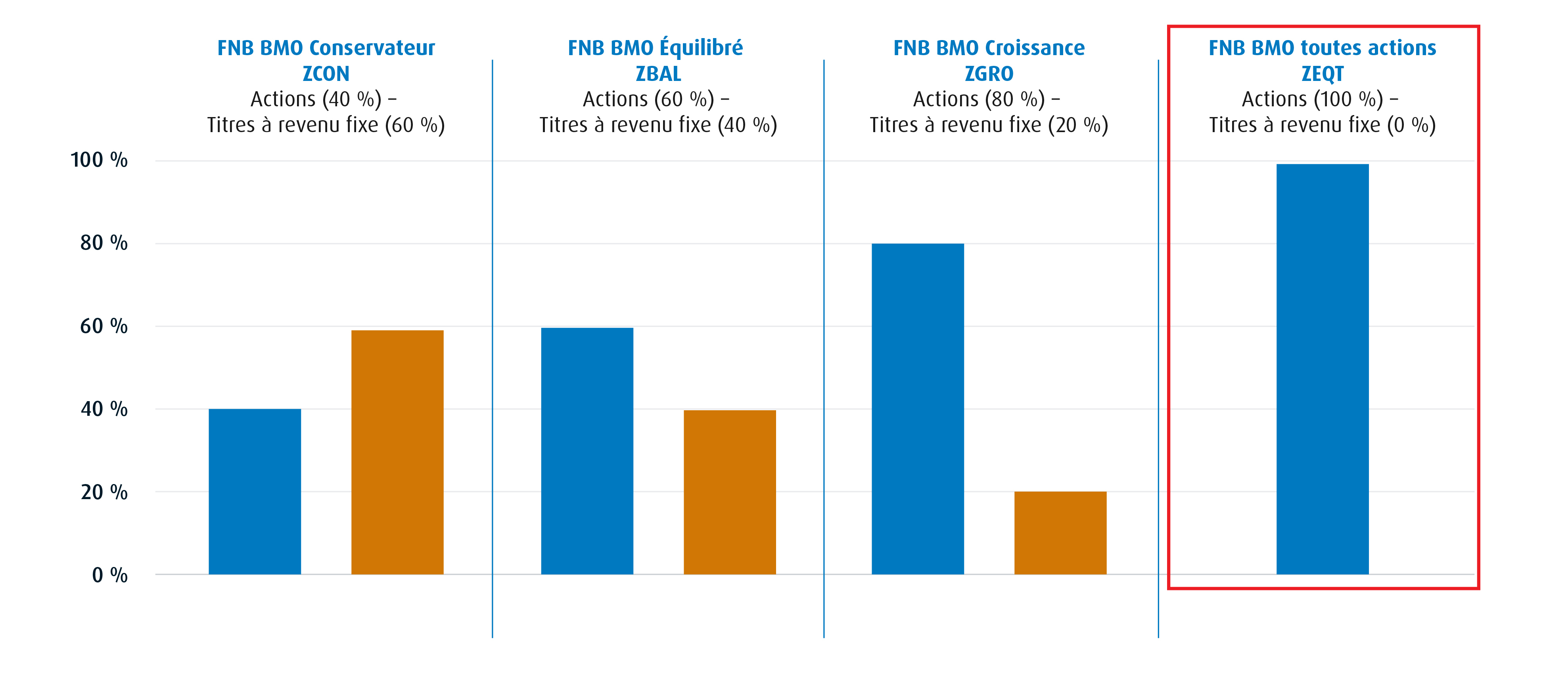

À la base, la diversification vise à optimiser le rendement pour un niveau de risque donné. Ce concept est à la pierre d’assise des FNB de répartition d’actifs de BMO, qui sont conçus pour offrir aux investisseurs un portefeuille mondial diversifié au moyen d’un seul FNB à faible coût. Pour offrir encore plus de valeur, BMO a récemment ramené à 0,15 % seulement les frais de gestion de certains de ses FNB de répartition d’actifs les plus populaires.

La plus importante décision

La répartition de l’actif est généralement considérée comme l’élément ayant le plus d’influence sur le rendement d’un portefeuille à long terme. Une célèbre étude de Brinson, Hood et Beebower (1986) a révélé que 90 % de la variabilité des rendements dépend de la combinaison de catégories d’actifs d’un portefeuille et non de l’opportunisme de marché ou de la sélection des titres.

Pour les investisseurs qui recherchent un FNB misant sur une répartition de l’actif rigoureuse et stratégique afin d’atteindre un objectif de croissance, le FNB BMO toutes actions (Symbole : ZEQT) est un choix judicieux. Composé à 100 % d’actions, sans aucun titre à revenu fixe, le ZEQT mise sur une exposition aux actions mondiales en vue d’obtenir une croissance à long terme. Il maintient sa répartition cible de l’actif au moyen d’un rééquilibrage intégré.

Repenser la diversification mondiale

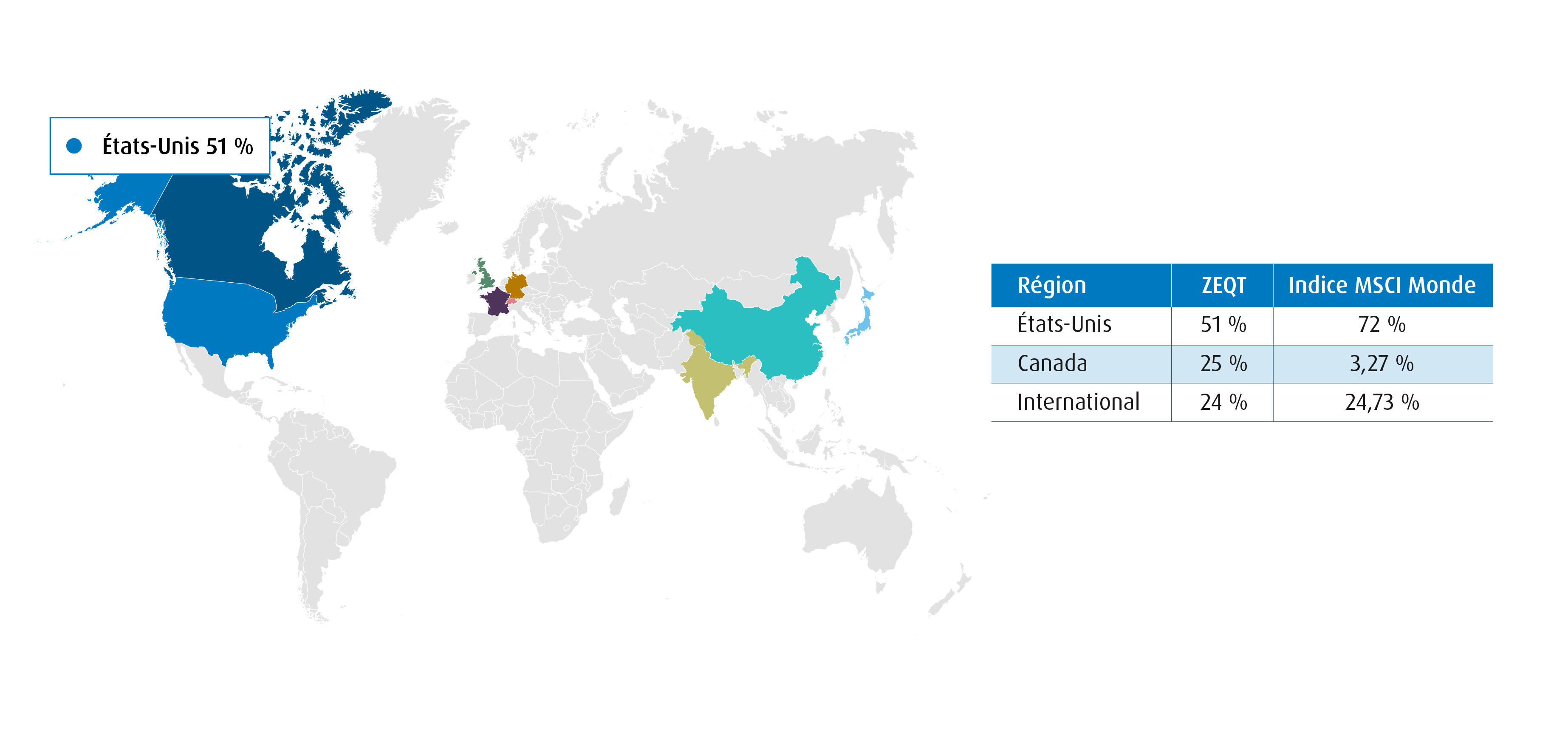

De nombreux fonds mondiaux sont aujourd’hui fortement concentrés dans les actions américaines. Cela n’est pas étranger au fait que les États-Unis occupent une part d’environ 72 % dans l’indice de référence mondial MSCI Monde. Le ZEQT offre une répartition mondiale plus équilibrée et une pondération des titres américains de 51 %, ce qui réduit la dépendance aux marchés américains. De plus, le ZEQT comprend une pondération de 25 % d’actions canadiennes, ce qui plaît aux investisseurs qui cherchent à « acheter canadien » en raison de l’incertitude géopolitique causée par les tensions commerciales ou les menaces tarifaires.

Vue de l’intérieur : principales composantes du portefeuille

Les composantes de base du ZEQT sont des FNB qui comptent parmi les plus importants et les plus rentables du Canada, qui suivent des indices reconnus comme ceux de S&P et de MSCI, et qui offrent une vaste exposition aux marchés internationaux :

- FINB BMO MSCI EAFE (symbole : ZEA) (Frais de gestion de 0,20 %) : Couvre les marchés boursiers des pays développés à l’extérieur de l’Amérique du Nord, y compris l’Europe et le Japon.

- FINB BMO MSCI marchés émergents (symbole : ZEM) (Frais de gestion de 0,25 %) : Augmente le potentiel de croissance au moyen d’actions des marchés émergents, y compris de l’Inde et de Taïwan.

|

|

BMO Gestion mondiale d’actifs, au 31 août 2025.

Pour améliorer la diversification de la capitalisation boursière américaine et accroître le potentiel de croissance, le ZEQT offre ce qui suit :

- FINB BMO S&P sociétés américaines à moyenne capitalisation (Symbole : ZMID).

- FINB BMO S&P sociétés américaines à faible capitalisation (Symbole : ZSML).

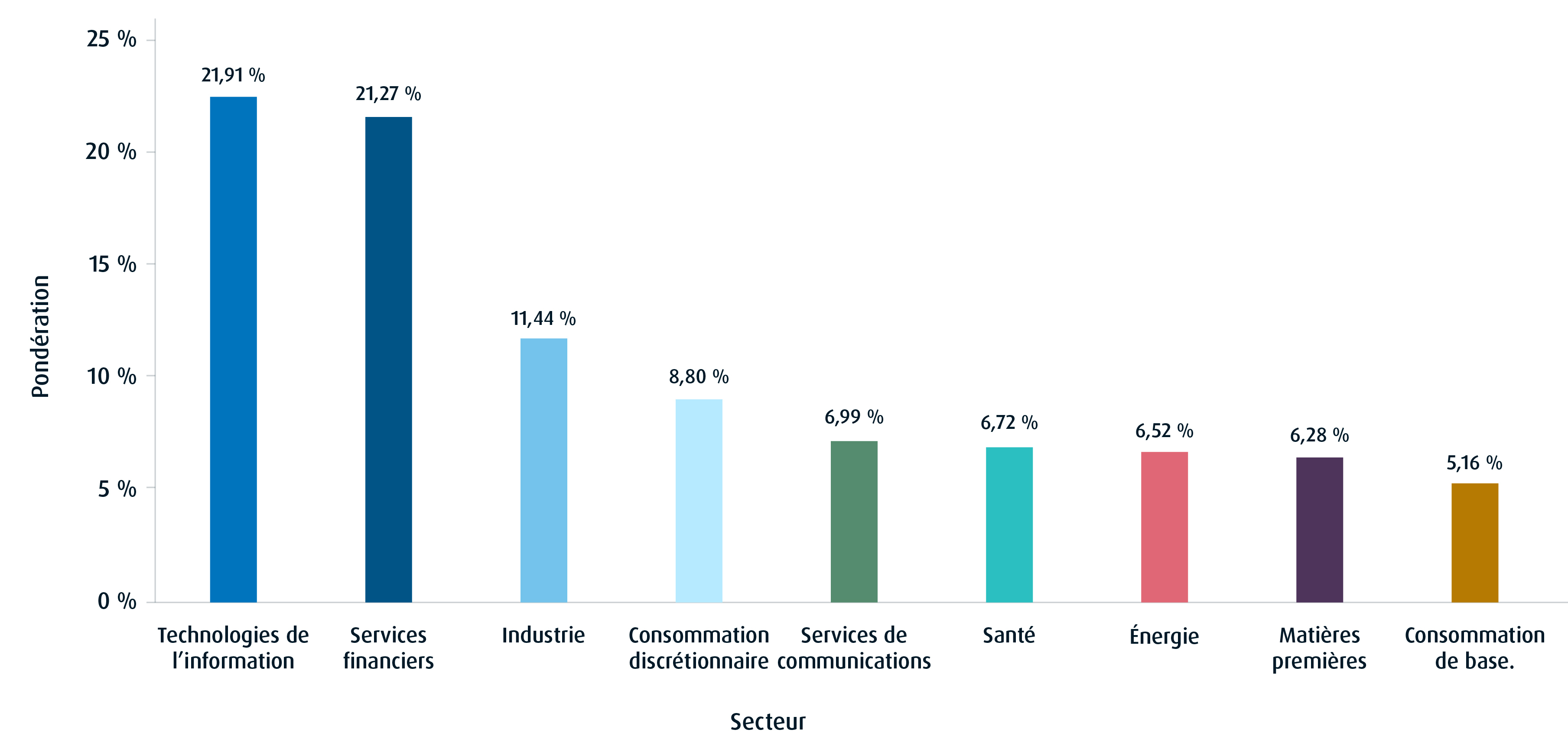

Ces FNB appliquent un filtre de rentabilité ciblant les sociétés de qualité supérieure à petite et à moyenne capitalisation des États-Unis. Le ZEQT couvre également tous les grands secteurs, ce qui contribue à réduire le risque au fil de la rotation des secteurs selon leur degré de popularité, tout au long des cycles économiques.

Répartition sectorielle

En résumé

Pour les conseillers qui offrent principalement des services de gestion de patrimoine globaux, incluant la planification fiscale, l’assurance et la planification successorale, le ZEQT offre une solution de portefeuille de base simple et évolutive pour leur pratique. Il permet aux conseillers de gérer efficacement les actifs de la clientèle sans sacrifier la diversification, la transparence ou les coûts.

En ce qui concerne les investisseurs autonomes, le ZEQT fait le plus gros du travail. Grâce à une exposition mondiale, au rééquilibrage automatique et à la simplicité du tout-en-un, il s’agit d’un placement que l’on peut simplement établir puis oublier et qui est conçu pour le long terme.

Rappelons que le ZEQT et trois autres FNB de répartition de l’actif populaires de BMO ont réduit leurs frais de gestion de trois points de base pour les porter à 0,15 %, l’un des plus bas au Canada.

|

||

| ZCON | FNB BMO Conservateur |

* En vigueur après la clôture des marchés le 31 août 2025.

1 UBS, « Diversification is the logical solution to an unpredictable future », 10 janvier 2025.

Rendement (%)

Fonds |

Cumul de l’année en cours |

1 an |

2 ans |

3 ans |

Depuis la création |

11,05 |

18,92 |

20,28 |

18,53 |

12,67 |

Bloomberg, au 31 juillet 2025. La date de création du ZEQT est le 24 janvier 2022.

Avis juridiques :

Réservé aux conseillers.

Le présent article est fourni à titre informatif ou éducatif seulement et ne fournit pas de conseils ou de recommandations de placement.

Tous les placements comportent des risques. La valeur d’un FNB peut diminuer autant qu’augmenter, et vous pourriez perdre de l’argent. Le risque d’un FNB est évalué en fonction de la volatilité de son rendement au moyen de la méthode normalisée de classification des risques prescrite par les Autorités canadiennes en valeurs mobilières. La volatilité antérieure n’indique pas quelle sera la volatilité du FNB à l’avenir. Un FNB dont la cote de risque est faible peut tout de même perdre de l’argent. Pour en savoir plus sur la cote de risque et les risques spécifiques qui peuvent avoir une incidence sur le rendement d’un FNB, veuillez passer en revue le prospectus simplifié des FNB BMO. BMO Gestion mondiale d’actifs est une marque de commerce sous laquelle BMO Gestion d’actifs inc. et BMO Investissements Inc. exercent leurs activités.

MSCI Inc. (« MSCI ») ne parraine et n’endosse ni les FNB BMO ni les titres de BMO mentionnés dans les présentes, n’en fait pas la promotion et n’assume par ailleurs aucune responsabilité à l’égard de ces FNB BMO ou de ces titres de BMO ou de tout indice sur lequel se fondent ces FNB BMO ou ces titres de BMO. Le prospectus sur les FNB BMO renferme une description plus détaillée des liens limités qu’entretient MSCI avec BMO Gestion d’actifs inc. et les FNB BMO associés.

Les placements dans des fonds négociés en bourse peuvent comporter des frais de courtage, des honoraires de gestion et d’autres frais. Veuillez lire l’Aperçu du FNB ou le prospectus simplifié du FNB en question avant d’investir. Les taux de rendement indiqués sont les taux de rendement composés annuels historiques globaux; ils tiennent compte de l’évolution de la valeur des parts et du réinvestissement de tous les dividendes ou montants distribués, mais non des commissions qui se rattachent aux ventes, aux rachats ou aux distributions ni des frais facultatifs ou de l’impôt payables par le porteur de parts, lesquels auraient réduit le rendement. Les fonds négociés en bourse ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé n’est pas indicatif de leur rendement futur.

Pour connaître les risques liés à un placement dans les FNB BMO, veuillez consulter les risques spécifiques énoncés dans le prospectus. Les FNB BMO s’échangent comme des actions, ils peuvent se négocier à escompte à leur valeur liquidative et leur valeur marchande fluctue, ce qui peut augmenter le risque de perte. Les distributions ne sont pas garanties et peuvent changer ou être éliminées.

Les fonds négociés en bourse BMO sont gérés par BMO Gestion d’actifs inc., une société de gestion de fonds d’investissement et de gestion de portefeuille et une entité juridique distincte de la Banque de Montréal.

Ce document est fourni à titre informatif seulement. L’information qui s’y trouve ne constitue pas une source de conseils fiscaux, juridiques ou de placement et ne doit pas être considérée comme telle. Les placements ou les stratégies de négociation doivent être évalués. Il est préférable, en toutes circonstances, d’obtenir l’avis de professionnels.

Les opinions exprimées par l’auteur représentent son évaluation des marchés au moment où elles ont été exprimées. Ces opinions peuvent changer sans préavis, à tout moment. Les renseignements fournis dans le présent document ne constituent pas une sollicitation ni une offre relative à l’achat ou à la vente de titres, et ils ne doivent pas non plus être considérés comme des conseils de placement. Le rendement passé n’est pas garant des résultats futurs. Cette communication est fournie à titre informatif seulement.

Tout énoncé qui repose nécessairement sur des événements futurs peut être une déclaration prospective. Les déclarations prospectives ne sont pas des garanties de rendement. Elles comportent des risques, des éléments d’incertitude et des hypothèses. Bien que ces déclarations soient fondées sur des hypothèses considérées comme raisonnables, rien ne garantit que les résultats réels ne seront pas sensiblement différents des résultats attendus. L’investisseur est prié de ne pas se fier indûment aux déclarations prospectives. Concernant les déclarations prospectives, l’investisseur doit examiner attentivement les éléments de risque décrits dans la version la plus récente du prospectus simplifié.

« BMO (le médaillon contenant le M souligné) » est une marque de commerce déposée de la Banque de Montréal, utilisée sous licence.