Méthodologie FNB BMO de vente d’options d’achats couverte

Revenu amélioré grâce à la vente d’options d’achat couvertes

11 févr. 2024

| FNB vente d’options d’achat couvertes de sociétés à dividendes élevés de BMO | Symbole |

| FNB BMO vente d’options d’achat couvertes de sociétés canadiennes à dividendes élevés | ZWC |

| FNB BMO vente d’options d’achat couvertes de dividendes élevés de sociétés américaines | ZWH/ZWH.U/ZWS |

| FNB BMO vente d’options d’achat couvertes de dividendes élevés de sociétés européennes | ZWP/ZWE |

| FNB BMO vente d’options d’achat couvertes de sociétés mondiales à dividendes élevés | ZWG |

| FNB vente d’options d’achat couvertes de BMO | Symbole |

| FNB BMO vente d’options d’achat couvertes de banques canadiennes | ZWB/ZWB.U |

| FNB BMO vente d’options d’achat couvertes Moyenne industrielle Dow Jones couvert en dollars canadiens | ZWA |

| FNB BMO vente d’options d’achat couvertes de services aux collectivités | ZWU |

| FNB BMO vente d’options d’achat couvertes de banques américaines | ZWK |

| FNB BMO vente d’options d’achat couvertes de technologies | |

| FNB BMO vente d’options d’achat couvertes du secteur énergie | ZWEN |

| FNB BMO vente d’options d’achat couvertes du secteur santé | ZWHC |

| BMO Fonds mondial de revenu amélioré FNB Série | ZWQT |

La stratégie de vente d’options d’achat couvertes, également nommée stratégie achat/vente, est conçue pour fournir à l’investisseur deux sources de flux de trésorerie : la prime de l’option et le dividende de l’action. Cette distribution est fiscalement avantageuse*. On la met en oeuvre en vendant un contrat d’options d’achat tout en détenant le titre sous-jacent. Elle est considérée comme une stratégie de bonification du revenu, car elle génère des entrées de fonds supérieures à celles dégagées par le seul titre sous-jacent. Elle est aussi considérée comme une stratégie défensive, car les rendements boursiers à la baisse sont amoindris par des primes en échange de rendements excédentaires positifs.

Une option d’achat est un contrat qui donne au titulaire de l’option le droit d’acheter le titre sous-jacent à un prix prédéterminé (le prix d’exercice) au cours d’une période donnée. À l’inverse, le vendeur de l’option d’achat est tenu de vendre le titre à l’acheteur au prix d’exercice prédéterminé. Afin de se prévaloir de ce droit, l’acheteur de l’option d’achat verse une prime au vendeur. Si le cours du titre augmente au-delà du prix d’exercice, le titulaire exercera son option et achètera le titre sous-jacent à escompte par rapport à sa valeur marchande. Si le cours du titre demeure inférieur au prix d’exercice, le titulaire de l’option la laissera arriver sans valeur à échéance.

Le prix de l’option sera établi en fonction de l’écart entre le cours du titre et le prix d’exercice, de la volatilité du titre sous-jacent (une plus grande volatilité se traduisant par un prix plus élevé) et de la date d’expiration de l’option (une date plus éloignée se traduisant par un prix plus élevé).

La stratégie de vente d’options d’achat couvertes permet au portefeuille de générer des entrées de fonds à même les primes tirées de la vente d’options d’achat, en plus du revenu de dividendes provenant des titres sous-jacents. À long terme, les stratégies de vente d’options d’achat couvertes ont procuré un rendement total semblable à celui du portefeuille sous-jacent, moyennant un niveau de risque nettement inférieur. Les fonds négociés en bourse (FNB) BMO de vente d’options

d’achat couvertes sont des produits axés sur le revenu conçus pour offrir une exposition aux actions, tout en produisant un rendement intéressant et durable. Cette stratégie attire les investisseurs qui sont à la recherche d’un revenu élevé et de gains en capital éventuels.

Ventilation du rendement d’un FNB de vente d’options d’achat couvertes

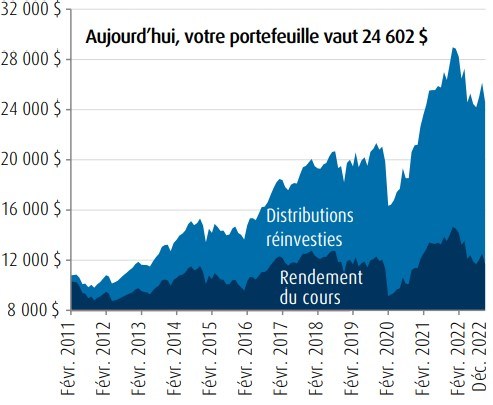

Placement de 10 000 $ dans le ZWB à sa création (1er février 2011)

Distributions mensuelles réinvesties

Valeur du portefeuille au 30 décembre 2022.

À titre indicatif seulement; ne vise pas à rendre compte du rendement futur des placements dans le ZWB.

Fonctionnement des options d’achat couvertes

Les FNB BMO vendent des options d’achat hors du cours pour 50 % des titres, ce qui a pour effet de plafonner le rendement des positions vendues au prix d’exercice de l’option, jusqu’à l’échéance de celle-ci. Les options vendues par les FNB BMO arrivent généralement à échéance dans un délai d’un à deux mois.

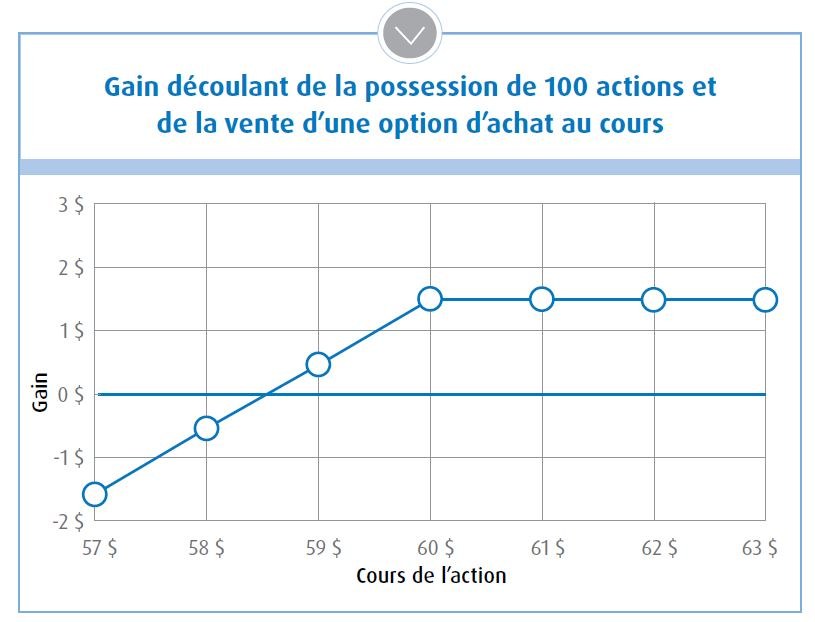

Prenons le cas d’un portefeuille composé de 100 actions d’un titre dont le cours actuel atteint 60 $; la valeur totale du portefeuille serait de 6 000 $. Les options d’achat au cours (prix d’exercice de 60 $) qui expirent dans un mois comportent une prime de 1,50 $ par contrat. Pour mettre en oeuvre une stratégie de vente d’options d’achat couvertes, le directeur de portefeuille vend les options d’achat sur 100 actions et reçoit une prime de 150 $.

Gain sans l’exercice des options : la prime reçue est ajustée pour tenir compte de toute variation du cours du titre. Si celui-ci demeure à 60 $, les options d’achat ne sont pas exercées et le portefeuille tire parti de la prime reçue. La valeur du portefeuille s’établit maintenant à 6 150 $.

Seuil de rentabilité : le prix d’achat du titre est inférieur à la prime reçue. Si le cours du titre recule à 58,50 $, les options d’achat ne sont pas exercées, mais la valeur du portefeuille diminue. La valeur du portefeuille s’établit maintenant à 6 000 $ (5 850 $ + 150 $). Le portefeuille peut subir une dévaluation si le prix est inférieur à 58,50 $.

Gain avec l’exercice des options : la prime reçue est ajustée pour tenir compte de tout écart entre le cours du titre et le prix d’exercice. Si le cours du titre grimpe à 62 $, les options d’achat sont exercées à 60 $, ce qui élimine l’avantage résultant de la hausse du cours du titre, exception faite de la prime reçue. La valeur du portefeuille s’établit maintenant à 6 150 $.

Incidence des conditions du marché

La stratégie de vente d’options d’achat couvertes a tendance à générer des rendements supérieurs dans les marchés stables ou baissiers, et à générer des rendements inférieurs dans les marchés qui connaissent une progression rapide.

Cette stratégie est particulièrement efficace lorsque les titres sous‑jacents évoluent dans une fourchette étroite, ce qui signifie que le cours du titre ne fluctue pas exagérément. La stratégie participe à la plus-value du titre, à concurrence du prix d’exercice, et comporte l’avantage supplémentaire de la prime sur la vente de l’option d’achat.

Si le cours du titre augmente considérablement et excède le prix d’exercice, l’option d’achat est dite dans le cours. Par conséquent, le gain du vendeur de l’option d’achat est plafonné en fonction du prix d’exercice et de la prime reçue.

Cette stratégie procure une protection limitée lorsque le cours du titre baisse considérablement, car la baisse du titre sous-jacent est partiellement neutralisée par la prime reçue pour l’option d’achat.

Lorsque les marchés sont volatils, la stratégie de vente d’options d’achat couvertes permet d’investir dans le titre sous-jacent avec moins de volatilité. Dans ces conditions, cette stratégie pourrait permettre d’obtenir un rendement supérieur ou inférieur à celui du titre sous-jacent.

Mise en oeuvre de la vente d’options d’achat

Des options d’achat hors du cours sont vendues sur environ 50 % du portefeuille, selon les conditions du marché, ce qui permet aux investisseurs d’obtenir un rendement supérieur tout en leur permettant de participer aux gains des marchés. Le choix du prix d’exercice de l’option dépendra de la disponibilité des primes et des conditions générales du marché. Nous vendons des options qui sont davantage hors du cours lorsque la volatilité augmente et en vendons qui sont plus près du cours lorsque la volatilité diminue. Quand la volatilité s’accroît, le prix des options augmente.

Nous vendons des options dont l’échéance est dans un à deux mois afin de profiter au maximum de la perte de valeur au fil du temps. Plus les options se rapprochent de leur échéance, plus elles perdent de la valeur. En vendant des options à échéance courte, nous pouvons modifier le prix d’exercice plus fréquemment afin d’encaisser une plus grande proportion des gains du marché.

La stratégie de vente d’options d’achat couvertes de BMO établit un équilibre entre la production d’un revenu et la participation à la plus-value des marchés. Cette approche permet d’investir dans le portefeuille sous-jacent en courant un risque nettement moindre.

FNB vente d’options d’achat couvertes de BMO

FNB vente | NOUVEAU FNB BMO vente d’options d’achat couvertes du secteur énergie | NOUVEAU FNB BMO vente d’options d’achat couvertes du secteur santé | FNB BMO vente d’options d’achat couvertes de banques canadiennes | FNB BMO vente d’options d’achat couvertes de banques américaines |

| Symbole | ZWEN | ZWHC | ZWB/ZWB.U | ZWK |

| Exposition | Sociétés énergétiques mondiales; équipondéré | Sociétés du secteur santé ou liées au secteur santé américaines; équipondéré | Banques canadiennes; équipondéré | Banques américaines; équipondéré. |

| Frais de gestion | 0,65 | 0,65 | 0,65 | 0,65 |

| Date de création | 26 janvier 2023 | 26 janvier 2023 | 28 janvier 2011 | 15 février 2019 |

| FNB vente d’options d’achat couvertes de BMO | FNB BMO vente d’options d’achat couvertes de services aux collectivités | FNB BMO vente d’options d’achat couvertes Moyenne industrielle Dow Jones couvert en dollars canadiens | FNB BMO vente d’options d’achat couvertes de technologie |

| Symbole | ZWU | ZWA | ZWT |

| Exposition | Sociétés de services aux collectivités, de télécommunications et de transport par pipeline; équipondéré | Sociétés de l’indice Dow Jones des valeurs industrielles; pondéré en fonction des cours | Sociétés technologiques et sociétés liées aux technologies nordaméricaines |

| Frais de gestion | 0,65 | 0,65 | 0,65 |

| Date de création | 20 octobre 2011 | 20 octobre 2011 | 26 janvier 2021 |

FNB BMO vente d’options d’achat couvertes de dividendes élevés

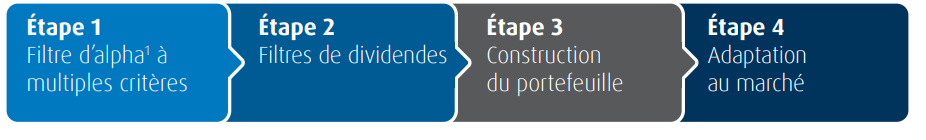

Fonds négociés en bourse BMO utilise une stratégie exclusive de construction de portefeuille en quatre étapes, fondée sur des règles, pour gérer ses FNB de dividendes, en mettant l’accent sur la qualité et la sélection fondamentale afin d’éviter les sociétés en difficulté.

Pour en savoir plus sur la stratégie de FNB de dividendes de BMO, lisez notre livreblanc FNB BMO d’actions à dividendes – Méthode de construction des portefeuilles

| FNB BMO d’options d’achat couvertes | FNB BMO vente d’options d’achat couvertes de sociétés mondiales à dividendes élevés | FNB BMO vente d’options d’achat couvertes de sociétés canadiennes à dividendes élevés | FNB BMO vente d’options d’achat couvertes de dividendes élevés de sociétés européennes / FNB BMO vente d’options d’achat couvertes de dividendes élevés de sociétés européennes couvert en dollars canadiens | FNB BMO vente d’options d’achat couvertes de dividendes élevés de sociétés américaines / FNB BMO vente d’options d’achat couvertes de sociétés américaines à dividendes élevés couvert en dollars canadiens |

| Symbole | ZWG | ZWC | ZWP/ZWE (couvert) | ZWH/ZWH.U /ZWS (couvert) |

| Exposition | Sociétés mondiales versant des dividendes; pondérée selon les dividendes totaux | Sociétés canadiennes versant des dividendes; pondérée selon les dividendes totaux | Sociétés européennes versant des dividendes; pondérée selon les dividendes totaux | Sociétés américaines versant des dividendes; pondérée selon les dividendes totaux |

| Frais de gestion | 0,65 | 0,65 | 0,65 | 0,65 |

| Date de création | 21 janvier 2020 | 9 février 2017 | 7 mars 2018 | 10 février 2014 |

| Facteurs à considérer | Plafond de 25 % par secteur. | Plafond de 40 % par secteur | Plafond de 25 % par secteur | Plafond de 25 % par secteur |

* Comparativement à un placement qui génère un revenu d’intérêts équivalent.

Cette communication est fournie à titre informatif seulement. L’information qui s’y trouve ne constitue pas une source de conseils fiscaux, juridiques ou de placement et ne doit pas être considérée comme telle. Les placements particuliers ou les stratégies de négociation doivent être évalués en fonction des objectifs de placement de l’investisseur. Il est préférable, en toute circonstance, d’obtenir l’avis de professionnels.

L’indice est un produit de S&P Dow Jones Indices LLC ou de ses filiales (« SPDJI ») et est utilisé sous licence par le gestionnaire. S&PMD, S&P 500MD, US 500, The 500, iBoxxMD, iTraxxMD et CDXMD sont des marques de commerce de S&P Global, Inc. ou de ses sociétés affiliées (« S&P »), et Dow JonesMD est une marque déposée de Dow Jones Trademark Holdings LLC (« Dow Jones »). Ces marques de commerce ont été octroyées sous licence par SPDJI et ont fait l’objet d’une sous-licence octroyée au gestionnaire à certaines fins. Le FNB n’est ni commandité, ni cautionné, ni vendu, ni promu par SPDJI, Dow Jones, S&P et leurs sociétés affiliées; elles ne font aucune déclaration sur l’opportunité d’investir dans ces produits et ne sont aucunement responsables des erreurs, omissions ou interruptions de l’indice.

Les placements dans des fonds négociés en bourse peuvent comporter des frais de courtage, des frais de gestion et d’autres frais. Veuillez lire les Aperçus des FNB ou les prospectus des FNB BMO avant d’investir. Les fonds négociés en bourse ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé n’est pas indicatif de leur rendement futur.

Pour connaître les risques liés à un placement dans les FNB BMO, veuillez consulter les risques spécifiques énoncés dans le prospectus du FNB BMO. Les FNB BMO s’échangent comme des actions, ils peuvent se négocier à escompte à leur valeur liquidative et leur valeur marchande fluctue, ce qui peut augmenter le risque de perte. Les distributions ne sont pas garanties et sont susceptibles d’être changées ou éliminées.

Les FNB BMO sont gérés par BMO Gestion d’actifs inc., qui est une société gestionnaire de fonds d’investissement et de portefeuille et une entité juridique distincte de la Banque de Montréal.

MC/MD Marque de commerce/marque de commerce déposée de la Banque de Montréal, utilisée sous licence.