ZTIP - FINB BMO TIPS à court terme

Vous avez accès à une gamme de titres du Trésor américain protégés contre l’inflation, ici au Canada, en version couverte, en version non couverte ou en dollars américains.

POURQUOI LES ZTIP?

1. Protection contre les surprises liées à une inflation plus élevée.

2. Durée courte pour gérer les risques de taux d’intérêt.

3. Sécurité des titres de créance garantis par le gouvernement américain.

| Le ZTIP reproduit l’indice Bloomberg US Government Inflation-Linked 0-5 Year Bond, en mettant l’accent sur les échéances courtes de la courbe afin de profiter d’une solution axée principalement sur l’inflation en évitant le risque lié à une durée plus longue. Le ZTIP ou titres du Trésor américain protégés contre l’inflation ont été conçus pour protéger les investisseurs contre l’inflation. Les obligations sont soutenues par le gouvernement et versent aux investisseurs un taux d’intérêt fixe, car leur valeur nominale s’ajuste au taux d’inflation. |

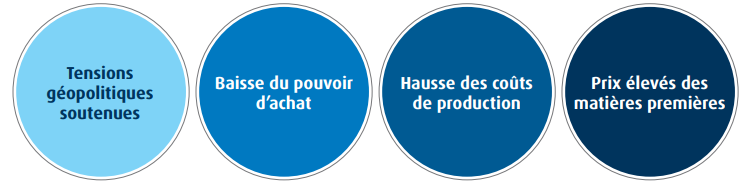

Signes que vous devriez vous protéger contre l’inflation :

Comment fonctionnent les titres du Trésor américain protégés contre l’inflation?

- Le ZTIP verse des intérêts deux fois par année en fonction d’un taux fixe

- La valeur en capital du ZTIP s’ajuste à la hausse et à la baisse en fonction de l’inflation mesurée par l’indice des prix à la

consommation (IPC) - Le taux de rendement reçu par l’investisseur reflète le capital ajusté

Exemple :

Le Trésor émet un TIPS américain d’une valeur nominale de 1 000 $ et assorti d’un coupon de 3 %.

Année 1 : L’investisseur a reçu 30 $ (en deux versements semestriels). Cette année-là, l’IPC augmente de 4 %. Par conséquent, la valeur nominale est ajustée à 1 040 $.

Année 2 : L’investisseur a reçu le même coupon de 3 %, mais

en fonction de la nouvelle valeur nominale ajustée. Par conséquent,

l’investisseur a reçu un revenu de 31,20 $.

Année 3 : L’IPC baisse de 2 %. La valeur nominale passe à 1 060,80 $ et l’investisseur reçoit des intérêts de 31,82 $.

Le versement du TIPS comporte deux volets : l’augmentation de l’IPC et le « rendement réel », soit le taux de rendement supérieur à l’inflation.

Une fois que les obligations arrivent à échéance, les investisseurs reçoivent le capital ajusté, plus élevé ou leur placement initial, selon le montant le plus important.

Télécharger le PDF >

« BLOOMBERG® » et l’indice Bloomberg sont des marques de service de Bloomberg Finance L.P. et de ses sociétés affiliées, y compris Bloomberg Index Services Limited (« BISL »), l’administrateur de l’indice (collectivement, « Bloomberg »), et sont utilisés sous licence par BMO Gestion d’actifs inc. (le « titulaire de licence »). Bloomberg n’est pas affiliée au titulaire de licence, et elle n’approuve pas, n’endosse pas, n’examine pas ou ne recommande pas le FNB. Bloomberg ne garantit pas l’actualité, l’exactitude ou l’exhaustivité des données ou des renseignements relatifs au FNB.

Les placements dans des fonds négociés en bourse peuvent comporter des frais de courtage, des frais de gestion et d’autres frais. Veuillez lire les Aperçus des FNB ou les prospectus des FNB BMO avant d’investir. Les fonds négociés en bourse ne sont pas garantis, leur valeur fluctue fréquemment et leur rendement passé n’est pas indicatif de leur rendement futur.

Pour connaître les risques liés à un placement dans les FNB BMO, veuillez consulter les risques spécifiques énoncés dans le prospectus du FNB BMO. Les FNB BMO s’échangent comme des actions, ils peuvent se négocier à escompte à leur valeur liquidative et leur valeur marchande fluctue, ce qui peut augmenter le risque de perte. Les distributions ne sont pas garanties et sont susceptibles d’être changées ou éliminées.

Les FNB BMO sont gérés par BMO Gestion d’actifs inc., qui est une société gestionnaire de fonds d’investissement et de portefeuille et une entité juridique distincte de la Banque de Montréal.

MC/MD Marque de commerce/marque de commerce déposée de la Banque de Montréal, utilisée sous licence.